預金が1,000万円貯まったわ。どこに預けるのがいいのかしら?

という方にお読みいただきたい記事です。

当ブログでは、長期的な資産形成を実現するために、「余裕資金」をインデックス投資のような長期分散投資で運用することをおすすめしています。

>>インデックス投資の始め方をやさしく解説!|初心者でもできる優良投資術で資産形成をはじめよう

上の記事でも触れておりますが、資産形成においては、投資に回す余裕資金とは別に、一定額または割合を、現金などの「無リスク資産」として持つことが大切です。

とはいえ、無リスク資産もまとまった金額になってくると、

銀行で寝かせるだけでいいのかしら?金利も低いし…。

という気になってきたりします。

そこで今回は、無リスク資産はどのような運用方法がおすすめなのか?というテーマについて書いてみたいと思います。

- 無リスク資産の運用方法について知りたい

- 投資に回したくないまとまった預金がある方

- 元本保証型でも少しでもおトクに運用したい方

無リスク資産ってなに?

最初に、無リスク資産の重要性について少し触れておきたいと思います。

無リスク資産とは、一般的に元本が保証されている安全資産のことを指します。

例えば、以下のようなものが挙げられます。

- 普通預金

- 定期預金

- 個人向け国債

これらの無リスク資産は、元本が保証されているため、預けた資産が減りません。

株式や不動産投資などは、リスクを受け入れながらその果実として利回りを獲得します。

一方、無リスク資産では、リスクを受け入れない代わりに元本を確保します。

元本は保証されるものの、物価が上がれば(=インフレになれば)実質的に価値がマイナスになる点は注意です。

無リスク資産はなぜ必要?

大きく以下の2つの役割があると思っています。

- 有リスク資産が暴落したときの心の支え

- 有事の際にすぐに現金を用意できるようにするため

①有リスク資産が暴落したときの心の支え

インデックス投資のような長期分散型の比較的リスク分散が効いた投資を行っていても、下落相場は必ずやってきます。

例えばリーマンショック級の下落相場が直撃したときに、

- 総資産の8割を投資に回していた場合

- 総資産の5割を投資に回していた場合

この2パターンでは総資産の目減り額は大きく異なりますし、もちろん前者の方がメンタルに与える衝撃は大きいです。

長期分散投資で資産形成を成功させるコツは、相場から退場しないことです。

保有資産の一定割合を無リスク資産に振り向けることで、下落相場でメンタルに与えるダメージ(=相場からの退場リスク)を軽減できます。

②有事の際にすぐに現金を用意できるようにするため

予期せぬ出費はどのようなライフステージでも発生しうると思います。

例えば以下のように、急にまとまった現金が必要になったシーンが訪れるかもしれません。

- 治療費が高額な病気やケガになった

- 他人の高額な所有物を壊してしまった

- 子どもがお金のかかる習い事に目覚めた

- 解雇になり収入がなくなった

一部のリスクに対して保険で備えるという方法ももちろんありますが、予期せぬ事態を想定して、一定金額は流動性の高い現金で持つことがよいかと思います。

もし、有リスク資産に全振りしてしまっていると、例えば運悪く下落相場で「予期せぬ事態」が発生した場合、泣く泣く損切を迫られることになってしまいますし、売却して現金化するまでに時間がかかることもあります。

無リスク資産の保有額・割合に正解はありませんが、

- 大暴落が起きたときにどこまで資産が減っても耐えられるか?

- いくら程度の急な出費を想定するか?

を考え、必要と思う分だけ、無リスク資産として確保すればいいと思います。

ちなみにわが家では、500万円を無リスク資産として現金保有し、残りの全てを有リスク資産(株式など)として運用しています。

無リスク資産の運用方法を紹介

では続いて無リスク資産の運用方法について紹介したいと思います。

結論から言うと、以下のような考え方がおすすめです。

- 無リスク資産を3つに分ける(⇒生活防衛資金、ライフイベント資金、当面使う予定のない資金)

- 生活防衛資金は普通預金へ

- ライフイベント資金または当面使う予定のない資金は、定期預金または個人向け国債へ(※ただし、普通預金より金利が良い場合)

順に紹介します。

無リスク資産を3つに分ける

まずは無リスク資産を3つに分けて考えます。

- 生活防衛資金

- ライフイベント資金

- 当面使う予定のない資金

もし1,000万円あるとするならば、

- 生活防衛資金として500万円

- ライフイベント資金として300万円

- 当面使う予定のない資金として200万円

といったように3つに色分けをします。

それぞれの資金の具体的なイメージは以下です。

生活防衛資金

生活防衛資金とは、万が一に備えてためておく資金のことです。

病気やケガで長期間仕事ができなくなったり、会社が倒産したりと、長い人生においては予測できないことが起こる可能性があります。

それらに対して保険等で備える手段もあるものの、支給されるまでに長い期間を用意する場合もありますし、支給額が不足することもあります。

このような、収入が一時的に無くなったり不足する事態が発生したときに、当面のしのぎとして確保しておくのが生活防衛資金の役割です。

生活防衛資金は、3カ月~1年分の支出額を確保するといった意見が多いです。ファミリー世帯なら少し長めに見た方がいいと思います。わが家だと毎月の支出が~40万円程度なので1年分で500万円を確保しています。

生活防衛資金はいざというときにすぐに使えるようにするのが大事なので、資金拘束期間のない普通預金で運用した方がいいと思います。

ライフイベント資金

ライフイベント資金とは、使用時期・金額が見えている資金です。

具体的には、

- 結婚

- 出産

- 受験・入学

といった、まとまった金額が必要になるライフイベントに備えるものです。

これらの準備金については、

| 1年以内に使う予定がある場合 | 資金拘束期間のない普通預金で運用 |

| 1年以上使う予定がない場合 | 定期預金や個人向け国債などの元本保証型の運用 |

といった形に分けて考えるのがいいと思っています。

普通預金に預けてもかまいませんが、1年以上先なら少しでも利回りの高い定期預金や個人向け国債に回す方が、資産は増えていきます。

ただし最近は、普通預金で定期預金や個人向け国債と同等、もしくはそれ以上の利回りとなるネット銀行も出てきています。

もし、利回りが同程度なら流動性が高い(=資金拘束期間がない)口座で運用した方がいいと思います。

当面使う予定のないお金

使う予定はないものの、投資などの有リスク資産に回すのはちょっと…というお金です。

当面使う予定がないのであれば、定期預金や個人向け国債などの元本保証型の運用がおすすめです。

一定期間の資金拘束を受ける代わりに、普通預金よりも高い利回りで運用することができます。

おすすめの普通預金はどこ?

普通預金ならメガバンクではなく「ネット銀行」がおすすめです。

理由はシンプルに金利が高いからです。

メガバンクの多くの金利は0.001%(税引き前)であるのに対し、ネット銀行では最大で0.20%(税引き前)になるものがあります。

長い目で見る程大きいですよね。

そしてネット銀行の中でのおすすめがこちらです。(2022年8月時点)

あおぞら銀行 BANK支店

まずは、あおぞら銀行 BANK支店です。

なんと、普通預金金利は驚きの0.20%(年率、税引前)です。

- 普通預金の金利が「年利0.20%」で業界トップクラス

- 定期預金も業界最高レベル(1年モノ:年利0.20%)

- ゆうちょ銀行ATMなら、入出金手数料がいつでも無料

このあと定期預金についても紹介するのですが、トップクラスの定期預金でようやく0.20%くらいです。

にもかかわらず、普通預金のような資金拘束力がない口座で0.20%というのは驚きを隠せません。

もちろん今後変動する可能性はあるかと思いますが、そこらへんの定期預金に預けるよりは、「いつでも自由に入出金ができる」というメリットの大きい「あおぞら銀行 BANK」に預けた方がいいでしょう。

最新の情報は公式HPにて確認ください。(⇒あおぞら銀行公式HPへ)

楽天銀行

続いて、楽天銀行です。

楽天証券口座保有者の「マネーブリッジ」適用時という条件付きになりますが、こちらも0.10%(年率、税引前)という高い金利です。

手順は楽天銀行公式HPに記載されていますが、申込の所要時間も1分~5分とカンタンなものです。

ちなみに楽天証券の口座が必要となるものの、投資しなくても問題ありません。

おすすめの定期預金はどこ?

さて、続いて定期預金です。

定期預金は一般的に預入の期間を長く設定することで、その分利回りの部分で恩恵を受けることができます。

「普通預金」の場合、期間を決めることなくいつでも好きな時に引き出すことができますが、「定期預金」は原則として定めた期間を経過するまでは預金を引き出すことができません。

参考までに、定期預金(1年モノ・100万円預入時)で利回りが比較的よいおすすめ銀行をピックアップしたものがこちらです。(2022年8月時点)

| 銀行名 | 1年モノ定期預金の金利 | 備考 |

|---|---|---|

| 新生銀行 | 0.3% | 「スタートアップ円定期預金」(新規口座開設者限定、口座開設月を含む3ヵ月目の末日までの預け入れが対象。1口30万円以上) |

| UI銀行 | 0.3% | ※キャンペーン期間は2022年9月30日まで。 「サマーキャンペーン」スーパー定期・大口定期。募集総額2000億円に達した時点で受付終了。 |

| あおぞら銀行 BANK支店 | 0.21% | ※「BANK The 定期」(50万円以上) |

「あおぞら銀行BANK支店」が異常な利回りだということがよくわかりますよね。

今のネット銀行の普通預金の利回りを踏まえると、定期預金をあえて選択しなくてもいいかと思います。

個人向け国債はどうなの?

最後に、個人向け国債について触れます。

結論から言うと、2022年8月現在、個人向け国債も資金拘束期間が長い割に金利も高くないため、ネット銀行の普通預金で十分だと思います。

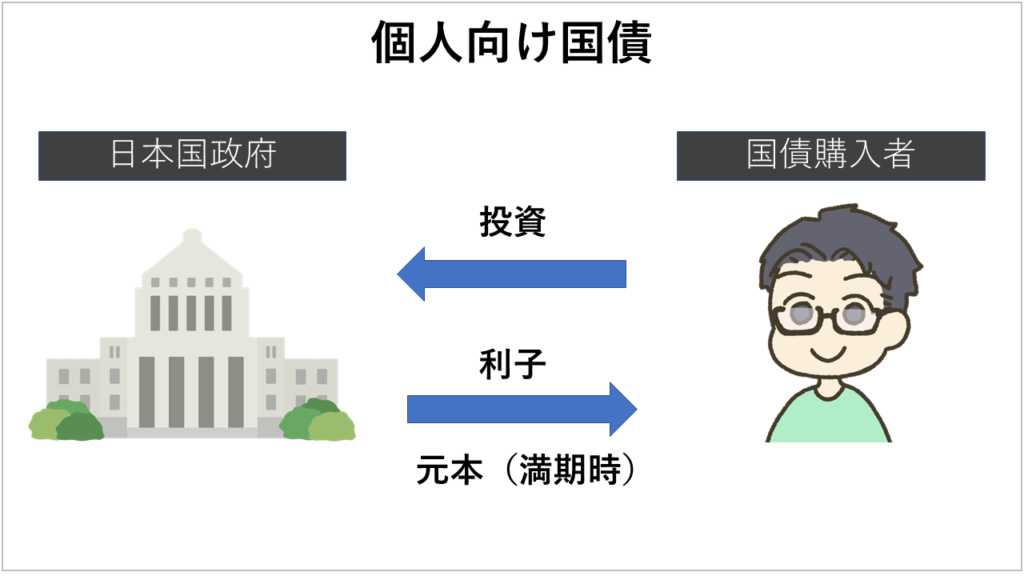

ちなみに個人向け国債も定期預金などと同じく元本保証型になるのですが、「銀行に預ける」とは性質が異なり、仕組みの上では投資です。(相手が日本政府)

国は借りたお金を公共事業に使い、返済するまでの間半年ごとに国債購入者に利息を払います。

そして返済期限が来たら、借りたお金をまとめて返す仕組みです。

個人向け国債の金利は以下のとおりです。

- 個人向け国債(固定・5年)の利率 = 基準金利 - 0.05%

- 個人向け国債(固定・3年)の利率 = 基準金利 - 0.03%

他に10年モノ変動金利型もありますが、ここでは割愛しています。

基準金利というのは、市場実勢に応じて計算される利回りです。

よくわからないと思いますので、簡単にシミュレーションしてみましょう。

個人向け国債は財務省のHPでシミュレーションできるようになっています。

試しに固定・3年で100万円預けた時のシミュレーション結果がこちらです。

適用金利は0.05%(年率・税引き前)となります。

また、個人向け国債は換金の手間や時間もかかる点も注意です。

【まとめ】無リスク資産のおすすめ運用方法はネット銀行の普通預金

今回の記事をまとめますと、

- 無リスク資産を3つに分類する(生活防衛資金、ライフイベント資金、当面使う予定のない資金)

- 「生活防衛資金」は普通預金に預ける

- 「ライフイベント資金」、「当面使う予定のない資金」は定期預金や個人向け国債に預けてもいいが、普通預金の金利が良い場合は普通預金に預ける

- 普通預金のおすすめは「あおぞら銀行 BANK支店」

こんな運用がおすすめ、といったお話でした。

ネット銀行の攻勢で、元本保証型である普通預金の金利も十分魅力的になってきました。

~0.20%と決して大きくはないものの、メガバンクに預けるよりはよほどよいかと思います。

今回の記事は以上です。

大切な資産の預け先を見直す機会になれば幸いです。

最後までお読みいただきありがとうございました!ではまた!