インデックス投資を始めてみたい。でも何から手を付けたらいいのかしら?

という方にとって参考となるよう、「インデックス投資の始め方」を初心者向けにわかりやすく解説したいと思います。

投資の神様として名高いウォーレン・バフェットという名前を一度は聞いたことないでしょうか?

バフェット氏はご自身の妻にこのようなアドバイスをするほど、インデックス投資が信頼性の高い手法であることを伝えています。

「私のアドバイスはこの上なくシンプルだ。現金の10%を米国の短期国債に、残る90%を超低コストのS&P500のインデックスファンドに投資しなさい。ヴァンガードのファンドがいいだろう。この方針なら、高い報酬のファンドマネージャーを雇うどの年金基金、機関、個人の出す結果よりも長期にわたって良い成績を上げられると思う」

2013年度『バフェットからの手紙』より

インデックス投資は「市場平均リターン」をめざす投資なのですが、世の中で投資を生業としているプロたちですら「市場平均に勝てない」ということが書かれています。

本記事では、この投資の神様がおすすめするほどの優良投資術である、インデックス投資の始め方をステップ別にご紹介します。

プロではない我々一般人が資産形成を行う上で、とても有効な手法だと思いますので、興味がある方はぜひ最後までご覧いただければと思います。

- 投資初心者の方向けに

- できるかぎりわかりやすく

- 図解多め&よく出る用語の解説を交えながら

- インデックス投資の始め方を解説していきます

あわせて、インデックス投資初心者の方のこんな疑問に答えていきたいと思います。

1段ずつ理解できるよう、「ステップ別」の構成にしています。

知ってるところは読み飛ばしていただいてOKですので、ご自身のレベルにあったステップから始めてくださいね。

▼インデックス投資をはじめるステップ▼

【STEP⓪】インデックス投資を知ろう

インデックス投資ってなに?

まず、「インデックス投資」が何者かを簡単に説明します。

「インデックス」とは、世の中の景気や経済など市場全体の動きを表す指標を指す言葉です。

例えば、「日経平均」「NYダウ」、「ナスダック」など、ニュースで一度は聞くアレです。

そしてこのインデックスに連動する「株の詰め合わせパック」を購入することで、株式市場全体に対して投資する手法を「インデックス投資」と言います。

詰め合わせパックに投資することで対象を「分散」し、毎月積み立てていくことで投資期間を「分散」していきます。

「分散」というキーワードが、資産をより安定的に成長させていくための超重要ポイントになります。

インデックス投資は、「未来は誰にもわからないので、市場全体を買うような分散投資で平均点を取りに行こう」という前提に立った投資です。

インデックス投資で資産を形成するってどうゆうこと?

では、「インデックス投資」で資産を形成する、とはどういうことなのかを説明します。

簡単に言いますと、株の詰め合わせパックの価値が「値上がり」することで得られる利益で資産を形成します。

投資用語でいうと「キャピタルゲイン(値上がり益)」を狙いにいく投資です。

なんで値上がりするの?

資本主義において、世界全体でみたときに経済は成長し続けているからです。

「世の中をもっと豊かにしたい、頑張った分だけ豊かになりたい」という人々の思想が、経済を育ています。

もちろん、浮き沈みがあったり、地域による濃淡はありますが、長期で見れば成長を続けています。

この成長が株価を高めていくことになり、さきほどの「インデックス」も長期で見ると右肩上がりになっていくというわけです。

参考として、世界全体の株式総額の推移を見てみましょう。

IMF「World-Economic-Outlook-Database-April-2019」、ブルームバーグのデータをもとにアセットマネジメントOne作成.png)

こちらの画像のように、世界経済の成長を取り込みながら、株式市場は成長を続けてきました。

少し難しめな画像を入れてしまいましたが、ざっくりなまとめです。

- 株式市場は長期では右肩上がりで成長している

- この右肩上がりの波に乗せて資産を育てるのがインデックス投資

インデックス投資は複利の力が働く

インデックス投資は、複利の力で資産を形成することができます。

複利とは「元本だけでなく、利子が利子を生む」という考え方です。

20世紀最大の物理学者とも言われるアインシュタインが、「人類最大の発明」と称したのは、特殊相対性理論でもなく、この「複利」です。

例えば、年利回り5%の商品に、1,000万円を投資したとしましょう。

1年後は1,050万円になるのですが、2年後は利益を含む1,050万円に対して利率がかかるので、+52.5万円の1,102.5万円となります。

1年で見るとちょっとなのですが、投資期間が長くなるほど、ものすごい差になります。

さて、ここで問題です。

複利×時間のパワーがスゴイということが分かりますね。

そして、複利(利回り)は投資対象で変えられるけども、時間は変えられない(巻き戻せない)ということを覚えておいたほうよいです。

【STEP①】投資の目標を設定しよう

いきなりめちゃくちゃ大事なステップです。

目標を明確にしないと、このあとの投資スタイルがブレてしまいます。

投資をしたいという目標は何でしょうか。

- いつ

- 何のために

- どれくらい貯めたい

この3つを押さえると、毎月の投資に回すべき金額や投資対象が明確になってきます。

例えば、

- 30年後に

- 豊かな老後生活を送るため

- 2,000万円貯めたい

とか、

- 15年後に

- 子供の大学資金として

- 1,000万円貯めたい

などです。

厳密すぎる計画である必要はありませんので、まずは肩の力を抜いてイメージしてみましょう。

【参考】目標は家族にも共有しよう

家庭をお持ちの場合は、この目標は一緒に考えたり共有することが大事です。

資産形成において、無駄な支出を削ったり、貯金を投資に回していくには家族の理解が不可欠だからです。

我が家の場合は、まずは私のお小遣いで1年間、少額からインデックス投資をやってみて、妻に結果を見せることで安心感を持ってもらうところが出発点でした。

その後、現在に至るまでインデックス投資で大きなリターンを生み出すことができているので、いまでは余裕資金の7割以上を投資に回すほど、我が家におけるインデックス投資の信頼度は強固になっています。

インデックス投資は「継続すること」が重要ですが、家族と目標を共有することで「継続力」は抜群に高まると思います。

いいときだけでなく、悪いときも共有しながら、長期で右肩上がりになっていく様を共に経験することが大事です(体験談)

【STEP②】資産・収支の棚卸をしよう

目標が決まれば、次に資産・収支の棚卸を行いましょう。

この結果が、ステップ③~⑤に繋がります。

また、ゴール(目標)との距離感を把握できるようになります。

- 現在の資産の洗い出し(現金、証券、不動産など)

- 毎月の収入額平均の確認

- 毎月の支出額平均の確認

このような順で進めていきましょう。

どうやって棚卸する?

預金通帳を見てもよいですし、アプリを使ってもよいです。

資産形成を行う上で、収入と支出(収支)を把握するのは大前提になってきます。

家計簿が苦手という方も大丈夫です。私も投資を始めるまでとくに支出を管理できていませんでした。

今は便利な資産管理+家計簿アプリがあるので、もしまだお持ちでなければこれを機にインストールしましょう。

私のおすすめは、マネーフォワードMEです。

銀行・クレジットカード・証券など複数の口座をまとめて管理できますし、自動で家計簿の作成・分析・グラフ化を行ってくれます。

私は家計簿が苦手だったので、非常に重宝しているアプリです。(自分史上1番入れてよかったアプリ)

このような資産管理アプリを活用しつつ、まずは資産・収支の棚卸を進めていきましょう。

もしご家庭をお持ちでしたらSTEP①同様に、世帯全体の資産・収支の棚卸を行うようにしてください。

【STEP③】リスク許容度を知ろう

リスク許容度ってなに?

リスク許容度とは、その名のごとく「リスクを受け入れられる度合」を指します。

投資において、「リスク」と「リターン」は必ず表裏一体です。これは鉄則です。

インデックス投資は元本保証ではありません。

つまり、投資した資金が一時的にマイナスになることもありえます。

簡単に言うとリスク許容度は、投資した資金(元本)が、

- どれくらいマイナスになっても生活に影響がないか?

- どれくらいマイナスになってもメンタルに影響がないか?

を示す指標だと思っていただければと思います。

ちなみに目標リターンから投資計画を決められる方もおられますが、リスク許容度から投資計画を立てるを強くおすすめします。

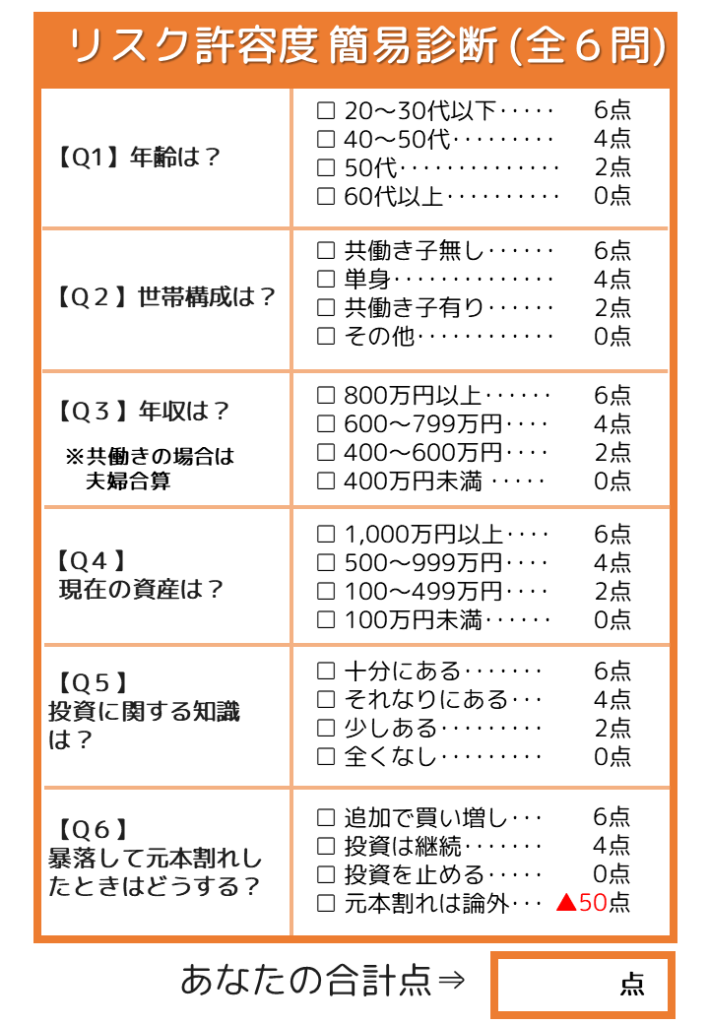

自身のリスク許容度を知ろう

では早速、自分のリスク許容度を知ってみましょう。

正しいリスク許容度はものさしで測れるものではなく、正直なところご本人にしか分かりません。

ポイントを押さえる上で、簡易なリスク許容度診断表を以下用意しておりますので、参考程度にご覧いただければと思います。

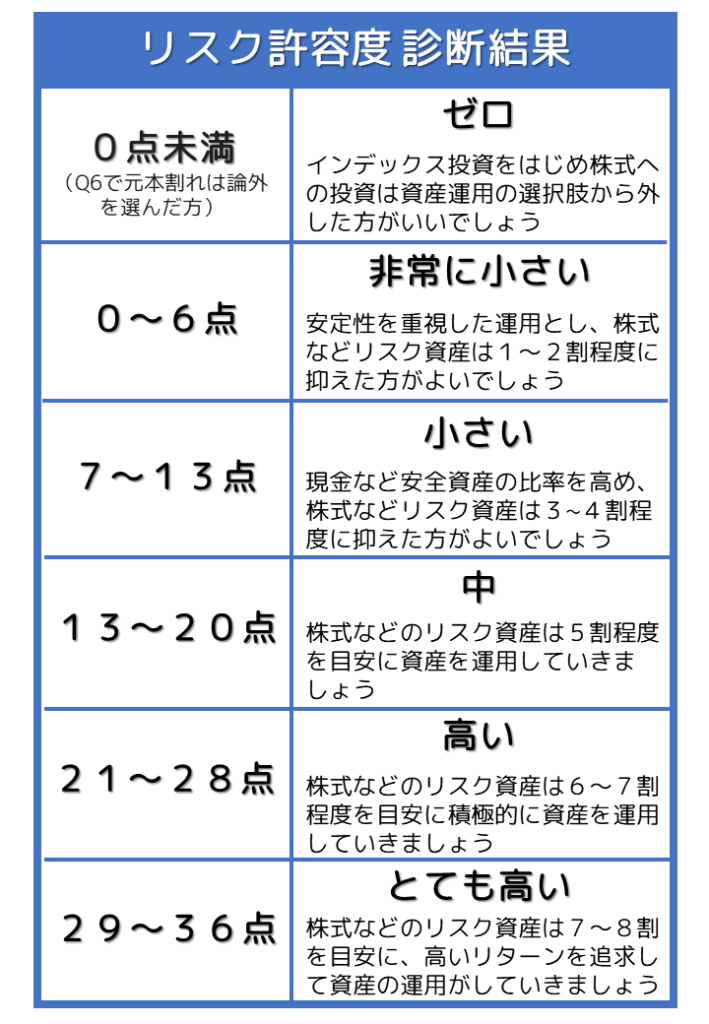

続いて、合計点数別のリスク許容度がこちらです。

ご自身の点数はいかがでしたか?

あくまで目安に過ぎませんので、ご自身のリスク許容度を知る上での参考程度にして頂ければと思います。

もう一つ大事な点があります。

「リスク許容度は一定ではなく、変動する」ことを忘れないでください。

年齢や家族構成が変われば変動しますし、数年間運用してみて実際に経験してみることで投資に対する考え方も変わってきます。

リスク許容度は2~3年に1回は見直していくことをおすすめします。

【STEP④】資産配分(アセットアロケーション)を決める

資産配分(アセットアロケーション)とは?

資産配分(アセットアロケーション)とは、投資で運用する資金を株や債券などの資産にどのような割合で投資するのか決めることをいいます。

収益性の異なる資産に分散投資を行うことで、運用リスクの低減を図ると共に、安定したリータンの確保をめざすために設定します。

投資の成果はほとんどこのアセットアロケーションによって決まると言われています。

まず、無リスク資産と有リスク資産の割合を決めます。

- 無リスク資産:現金や個人向け国債などの元本保証型の資産

- 有リスク資産:国内外の株や海外債券など元本割れのリスクを負い、運用リターンを狙う資産

そして、無リスク資産には「生活防衛資金」を確保するようにしておきましょう。

生活防衛資金:急な病気や事故、リストラなどで収入が得られなくなったときに、一定期間生活を守るためのお金で、いかなるときも投資に回さない最後の砦。(目安は毎月の支出×6か月~長くて2年程度)

我が家の場合、1年間分の支出相当分(500万円)を生活防衛資金として確保しています。

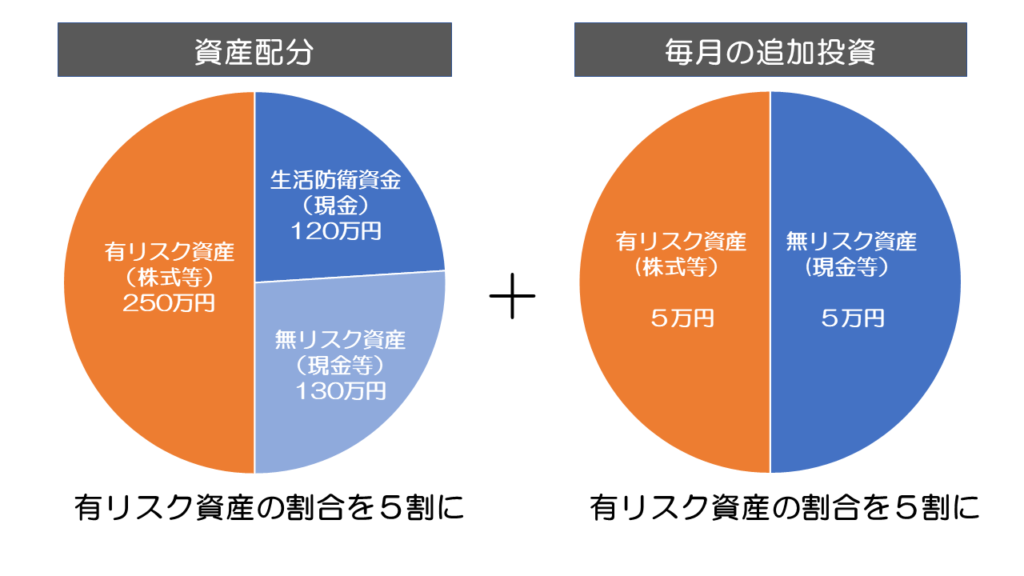

無リスク資産と有リスク資産の割合(具体例でイメージしよう)

では、無リスク資産と有リスク資産の割合ですが、リスク許容度によって判断します。

具体例でイメージしてみましょう。例えば、

- 現在の資産総額は500万円

- 毎月の収入は30万円

- 毎月の支出は20万円

- リスク許容度は「中」を参考に5割投資可

- 生活防衛資金を6か月分確保

という方の場合、以下のような運用イメージです。

手元資産の有リスク資産の割合を5割にしつつ、毎月の追加投資も同様に有リスク資産の割合も5割にします。

そうすることで、長期投資で運用額が積みあがっても、アセットアロケーションの型が崩れにくくなります。

有リスク資産の内訳はどうする?

有リスク資産について、ざっくりと「株式」と書いておりますが、株式にも種類があります。(株式以外の有リスク資産もありますが、割愛します)

株式の種類には例えば、

- 全世界株式

- 先進国株式

- 新興国株式

- 米国株式

- 国内株式

といったものがあります。

できるだけ手間をかけず、より広く分散投資をしたい方には、私は全世界株式をおすすめします。

世界中の企業に分散して投資することで世界経済全体の成長を取り込みつつ、リバランスをというメンテナンスを自動化できる点が非常に魅力的だからです。

体験談としていろいろやって思うのは、「シンプル」な資産配分がおすすめです。色々混ぜれば混ぜるほど、その分管理が手間になってきます。

もう一つ大事な点があります。

STEP0で述べたとおり、インデックス投資は「いつどこが伸びるかわからないので市場全体を買う」という前提に立つ投資であることを忘れないでください。

例えば、「新興国株式のインデックスファンドに全振り100%」は、広義の意味ではインデックス投資だと思いますが、特定の市場に肩入れするほど王道のインデックス投資から離れていってしまいます。

またその他、債券やコモディティ、リートといった投資対象もありますが、ここでは割愛しておりますので、興味がある方は調べてみて下さい。

【STEP⑤】購入する商品(ポートフォリオ)を決める

続いて、購入する商品(ポートフォリオ)を決めます。

いくつかの商品を組み合わせてポートフォリオを組むこともできますが、単一の商品でも構いません。

例えば、全世界株式のインデックスに連動した商品であれば、たった一つの商品で世界中の株式への分散投資が可能です。

参考ですが、全世界株式インデックスファンドを選ばれる場合は、以下の商品がおすすめです。

- eMAXIS Slim 全世界株式(オール・カントリー)

- SBI-SBI・全世界株式インデックス・ファンド

- 楽天・全世界株式インデックス・ファンド

商品を選ぶ際は、手数料の低さと純資産総額を見ることが大事です。

お安く運用してくれて、かつ実績もあって信頼されている商品(ファンド)がおすすめです。そして上記3つの商品はこの基準を満たす商品です

【STEP⑥】シミュレーションしよう

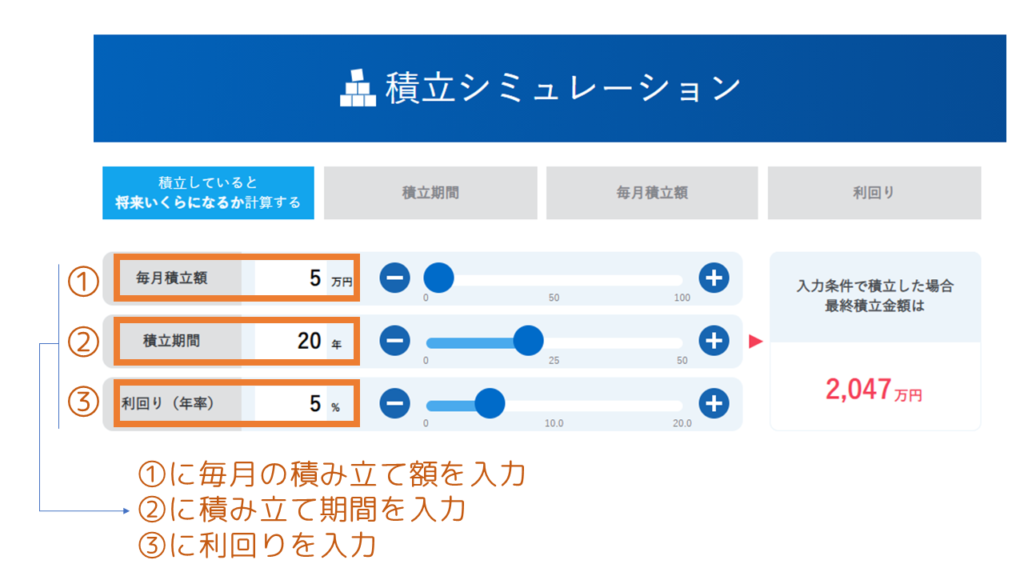

では、これからインデックス投資をスタートし、目標の期間運用を続けた場合の運用結果をシミュレーションしてみたいと思います。

実のところ未来は誰にもわからないので、シミュレーションは本来無意味です。ですが、先が長いインデックス投資に取り組む上でモチベーションの維持にはつながるので、私にはニヤニヤしながらやってました。

シミュレーションサイトもたくさんありますが、SBI証券のシミュレーションサイトがおすすめです。

おすすめの理由は、毎月の積立額から運用結果をシミュレーションできるだけなく、目標金額から毎月必要な積立額を求めることもできるからです。(あと、見やすいです)

例えば、以下を条件にシミュレーションしてみたいと思います。

- 毎月の積み立て額は5万円

- 運用期間は20年間

- eMAXIS Slim 全世界株式(オール・カントリー)を購入

- 全世界株式の今後20年間の平均利回りを年利5%と仮定

- 初期の一括投資はしなかったものとする

SBI証券のシミュレーションサイト に入力してみましょう。

入力方法はこちらです。わかりやすいので迷わないと思います。

そうすると、結果が下に表示されます。

「増えた額」がインデックス投資によって得られた利益です。

いかがでしたか?ご自身の目標を達成できそうでしょうか。

目標とのギャップがある場合は、目標自体を見直すか、あるいは積立額・積立期間・利回りのいずれかを調整する必要があります。

目標を見直せない場合も、リスク許容度を高めずに高いリターンを狙いにいくのはおすすめできません。

できることならば、収入を増やして積立額を引き上げるなどして、目標を達成可能な計画を立てましょう。

【STEP⑦】口座を開設して投資をしよう

いよいよ最後のステップです。

口座を開設してインデックス投資をはじめましょう。

証券口座の開設はどこがおすすめ?

証券口座っていっぱいあるけどどこがおすすめなの?

結論から言うと、SBI証券もしくは楽天証券で開設することをおすすめします。

取り扱い商品の豊富さや口座開設の実績数、ポイント制度などの面で優位性が高く、どちらもネット証券上位です。

一番やってはいけないのは、ネット証券ではなくリアル店舗型の証券会社で口座を開設することです。

インデックス投資は長期に渡るため、「手数料の低さ」が重要になってきます。

リアル店舗型の証券会社は人件費や店舗の家賃などが手数料に反映されるため、ネット証券と比較して手数料がかなり割り増しとなります。

つみたてNISA?iDeCo?どれがいいの?

税制優遇の観点ではiDeCo優位だと考えますが、投資初心者の方は、資金拘束力の低いつみたてNISAから入ることをおすすめします。

運用する口座はつみたてNISA以外にも、

- 一般NISA(つみたてNISAとの選択型)

- ジュニアNISA

- 特定口座

- iDeCo・企業型確定拠出年金(DC)

といったものがあります。

その中で、つみたてNISAから始めることをおすすめする理由は、

- 100円/月など少額から毎月積み立て投資が可能

- 積み立て投資額の変更がいつでもできる

- いざとなったときすぐに現金化できる

- 非課税期間が20年間と長期

といったメリットがあるためです。

とくに「投資額の変更がいつでもできる」、「いざとなったときすぐに現金化できる」点が投資初心者におすすめなポイントです。

資産運用をはじめよう!と思ったときはつい意気込み過ぎて無理な計画を立ててしまうようなこともありがちですので、その際に見直しが効きやすい口座からスタートしていくことがおすすめです。

まずはつみたてNISAでインデックス投資による資産運用を日々の生活に馴染ませましょう。

税制優遇って何?

また、つみたてNISAは年間40万円が上限です。この枠を使い切ってなお余裕資金がある場合は、iDeCo・企業型確定拠出年金(DC)、ジュニアNISAなど税制優遇がある口座での投資も検討してみてください。

株は売却したときに利益に対して20.315%の税金がかかるんだ。

税制優遇というのはこの税金を減らしたり、無くしたりしてくれる仕組みのことだよ。

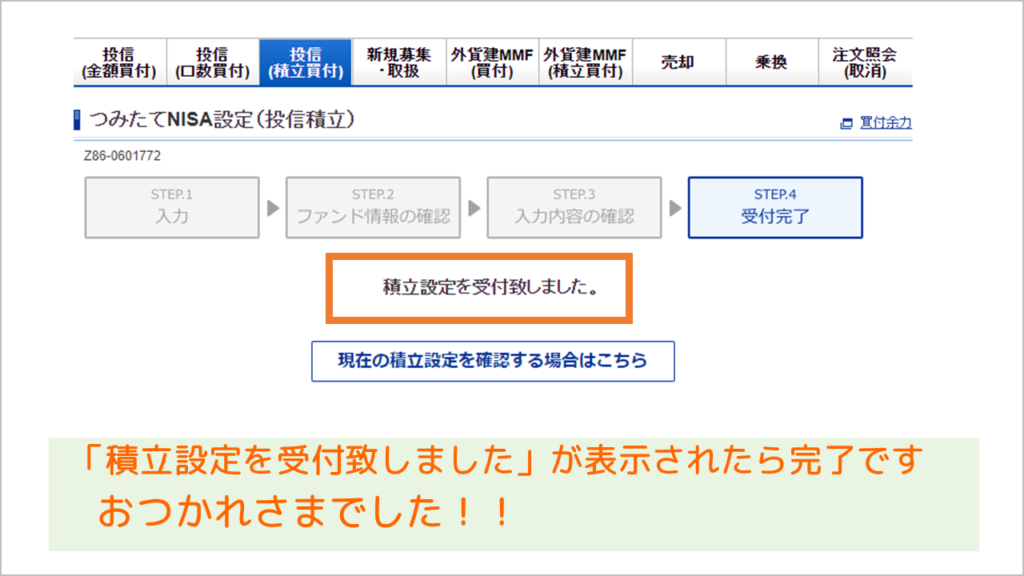

毎月の定額購入を設定してみよう

口座開設が完了したら、あとは自動買い付けの設定を行います。

自動買い付けって何?

設定さえしてしまえばあとは証券会社が定期的に自動で商品を購入してくれるんだ。

毎月購入する手間が省けるので、忙しい方でも運用しやすく、なによりも継続力が高まる点がGoodな仕組みだよ。

次の条件を例に、具体的な設定手順を見てみましょう。

- SBI証券で口座開設

- eMAXIS Slim 全世界株式を自動買い付け

- 毎月積み立て額は33,333円(⇒年間約40万円になるよう)

- 支払い方法はクレジットカード払い

まず、SBI証券のサイトにログインしたあと、以下の手順でつみたてNISAの設定を行います。

↓

↓

↓

↓

↓

↓

以上で完了です。これで証券会社が毎月勝手にインデックス投資を継続してくれます。

今回、決済方法としてクレジットカード払いを選択しておりますが、現金を選んでも問題ありません。

SBI証券では2021年6月30日よりクレジットカード払いに対応しました。現在は三井住友系のクレジットカードが対象ですが、毎月の投資にポイントが付くのはお得なので、ぜひ活用しましょう。(楽天証券への対抗ですね)

おわりに(⇒まずは少額からでも始めてみることがおすすめ)

ここまで記事をご覧いただきまして、ありがとうございました。

できるだけ初心者の方が見てもわかるよう、丁寧に説明しようとした結果、なかなか長編になってしまいました。

長々と書いたものの、証券口座の開設さえできれば商品を選んで購入するだけでインデックス投資を始めることができます。

また、インデックス投資の利点として少額から始めることも可能ですので、始める前にいろいろ悩むよりもまずは少額からスタートしてゼロイチのハードルを越えることが大事かと思います。

最後に、インデックス投資は過去の歴史を振り返ると確かな実績を残してきた投資手法になりますが、投資の世界に絶対はなく、未来は誰にもわかりません。

なので、投資判断は必ず自己責任にてお願いいたします。

少なくとも私は、インデックス投資の未来を信じる一人です。

大切な資産を育てる一歩を踏み出すために、「インデックス投資」を資産形成の選択肢に入れてみてはいかがでしょうか。

以上、最後までお読み頂きましてありがとうございました。