インデックス投資を始めたいけど、結局どの投資信託を購入したらいいの?

という方にぜひお読みいただきたい記事です。

早速ですが、もし私がインデックス投資を始める方に特定の銘柄をおすすめするとしたら、

迷わず、「eMAXIS Slim 全世界株式(オール・カントリー)」をおすすめします。

※略して「オルカン」の相性で親しまれている銘柄です。

私自身はこの銘柄に投資はしていないものの、5年間インデックス投資を実践してみて振り返ると、とても魅力的な銘柄だと思います。

今回はインデックス投資初心者におすすめできる、オルカンの魅力を紹介します。

- 初めてのインデックス投資でどの商品を購入しようか迷っている方

- とにかく手間をかけないインデックス投資を選びたい方

- インデックス投資実践者の語る全世界株式の魅力を知りたい方

- いくつかある全世界株式の投資信託で、どれがおすすめか知りたい方

eMAXIS Slim 全世界株式 (オルカン) ってどんな銘柄?

「交付目論見書」という運用方針が記された商品の説明書には、こう書いてあります。

MSCI オール・カントリー・ワールド・インデックス(配当込み、円換算ベース)に連動する投資成果をめざして運用を行います。

三菱UFJ国際投信 交付目論見書より

ぱっと見、何言ってるか分かりませんよね

簡単に言うと、「世界全体の株式」に分散投資できる投資信託です。

これ1つを購入すれば、

先進国23カ国、新興国27カ国=計50カ国の2,932社(2021年7月時点)に対して分散投資することになります。

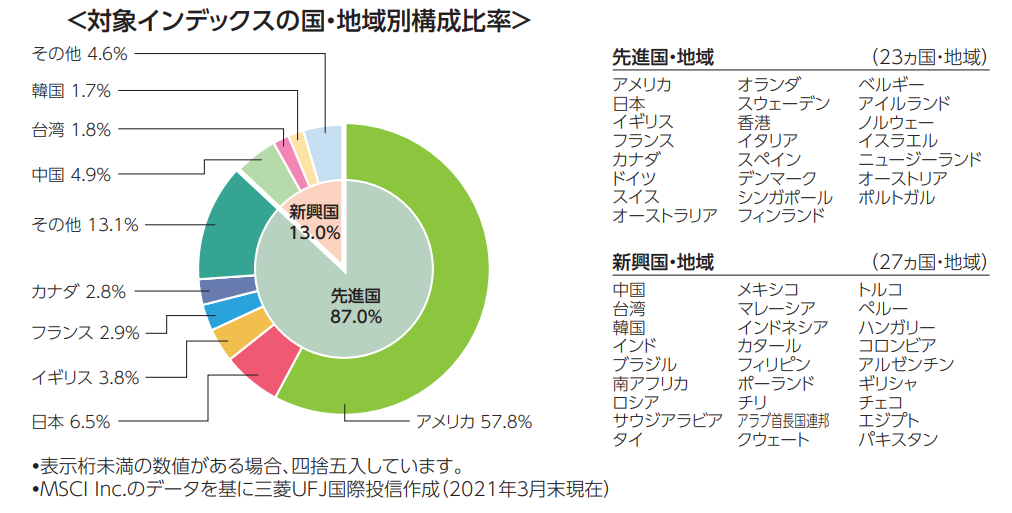

具体的にどんな国が組み込まれている?

2021年7月現在の、対象インデックスの国・地域別構成比率はこちらのとおりです。

eMAXIS Slim 全世界株式(オール・カントリー)投資信託説明書より(使用開始日 2021.7.21)

“現時点では”アメリカが半分以上を占めています。

これは、各国の株式市場の大きさをちゃんと考慮して構成比率のウエイトを決めるということです。

現状はアメリカの株式市場規模が最大なので、世界全体で見たときにアメリカが占めるウエイトが高まっています。

各国の構成比率は”固定”ではなく、市場規模を反映して”変動”していく という点がポイントです。

インデックス投資は本来、

「どこが伸びるかは誰にもわからないので、分散投資で市場平均を取りに行こう」

という発想なので、

インデックス投資で全世界株式を選ぶのはとても合理的な選択です。

どれくらいの利回りが期待できる?

未来のことは誰にもわかりませんが、

MSCI オール・カントリー・ワールド・インデックスの過去20~30年の実績から、

年利回り5%程度を期待している方が多いと思われます。

もしかしたらこれから7%を超える可能性だってあるし、逆に4%を切る可能性だってあります。こればっかりは誰にもわかりません。

「全世界株式インデックスファンド」 の魅力

インデックス投資歴5年の私が思う、全世界株式の魅力は2つです!

- リバランスが楽

- どこの国が好調・不調といったことを気にしなくてよい

リバランスが楽

私は2016年からインデックス投資を始めていますが、

当時は、1本で全世界株式に投資できる投資信託は無かったと思います(たぶん)

なのでその当時は、

- 先進国株式インデックス:8割

- 新興国株式インデックス:1割

- 国内株式インデックス :1割

といった形で、複数の投資信託を組み合わせて全世界株式を再現するような手法がスタンダードでした。

このような組み方をした場合、「リバランス」の一手間が初心者にとって少しハードルを上げます。

例えば、アセットアロケーションを先ほどのとおり、

先進国:新興国:国内=8:1:1

として積み立てをスタートしても、

各市場の成長に合わせて徐々に生まれる「ずれ」を年1回程度で戻す作業(=リバランス)がでてきます。

もし新興国がすごく伸びて、

先進国:新興国:国内=7:2:1

という割合になったとき、

当初決めたアセットアロケーションに従うと、割合の伸びた新興国を売却し、先進国を購入することで比率を元に戻します。

とても手間ですよね。

かたや、全世界株式の場合はそもそも自分で割合を決められないので、リバランスが不要なんだ。

どこの国が好調・不調といったことを気にしなくてよい

おそらくインデックス投資を始めるときに、

全世界株式と米国株式(とくにS&P500)の選択に悩む方は多いでしょう。

確かに過去10年で見た場合、米国株式の成長はずば抜けています。

私自身もS&P500やナスダック100を指標としたインデックス投資を行っています。

これは、「米国の好調な実績が今後も続くのではないか」という私見で、自分の責任において投資しています。

しかしながら、未来は誰にも分りません。

過去には新興国株式の成長率が最も高かった時代も、日本の成長率が最も高かった時代もあります。

もしかしたらこれから、米国が不調に落ち込んだり、他国が米国を超える成長を見せることもあるかもしれません。

全世界株式の魅力は、どの国が今後伸びようとも、結果として市場規模に従って構成比率が変動していくことで、どの国の成長も取り込める点です。

また、自分が集中投資を行っている国が低迷したときは、不安になったり、投資を続ける気力を失ってしまうこともあるかもしれませんが、

全世界株式であれば分散が効いているため、特定の国が低迷しようとも世界全体で成長していればプラスとなるため、心理的なストレスも少なく安心して投資できます。

全世界株式は「ほったらかし」と相性がいい

全世界株式は、「自身に裁量権がない」投資です。

各国の構成比率は市場規模に応じて、自動で調整されるため、

個人的な思惑で、特定の国の比率を高めたり、下げたりすることができません。

裁量がなければ、「ほったらかし」にするしかありません。

そして、ほったらかしとインデックス投資はとても相性がいいです。

なぜなら、インデックス投資でよい成果を得るためには長く続けることが重要だからです。

積み立て設定を行った後は、忘れているくらいがちょうどいいものです。

一番やってはいけないのは、下げ局面で焦って売却することです。

ほったらかしにさえしておけば、不安になったり焦ったりすることなく、安定して長期投資を続けることができます。

30年経ったころに思い出すくらいがいいかもしれません笑

eMAXIS Slim 全世界株式 (通称オルカン)を推す理由

ここまでの話で全世界株式の魅力をお伝えしてきましたが、実は全世界株式に投資可能な投資信託は複数あります。

代表的な投資信託はこちらです。

- eMAXIS slim全世界株式(オルカン)

- 楽天・全世界株式インデックス・ファンド

- SBI・全世界株式インデックス・ファンド

- たわらノーロード 全世界株式

どれ選んだらいいの?という疑問が浮かばれるかもしれません。

僕なら「eMAXIS Slim 全世界株式(オール・カントリー)」をおすすめします。

基本的に投資信託を選ぶ際は、

- 信託報酬・実質コストが安い

- 純資産総額が大きい

という観点で選ぶのがおすすめですが、

2022年5月現在、eMAXIS slim全世界株式(オール・カントリー)は低コスト(信託報酬率0.1144%程度)かつ、最も純資産額が大きい(純資産総額は5282.9億円)投資信託です。

コスト面は各社しのぎを削っていますが、「eMAXIS Slimシリーズ」自体が「業界最低水準の運用コストをめざす」というコンセプトなので、仮に今後さらに低コストな商品が登場しても、追随してくれることが期待できます。

全世界株式インデックスファンドに投資できる商品の比較記事もありますので、興味がある方はこちらもご覧ください。

【まとめ】インデックス投資初心者にはオルカンがおすすめ

今回は、インデックス投資を5年間実践してみて思う、オルカンの魅力を紹介しました。

簡単にまとめると、

- リバランスが楽

- どこの国が好調・不調かを気にしなくてよい

- 「ほったらかし」と相性がいい

業界最低水準の運用コストをめざすほど低コスト、かつ純資産額が最も大きい「eMAXIS slim全世界株式(オール・カントリー)がおすすめ

といったお話でした。

繰り返しになりますが、私がインデックス投資を始めたころはこんな魅力的な商品はありませんでした。

昔からインデックス投資をされている方でも、「売却による課税さえなければ乗り換えたい」という方は多くいらっしゃいます。

これからインデックス投資を始められる方は、ぜひ選択肢の候補として検討してみてください。

以上、最後までお読みいただきありがとうございました!

ではまた!